آیا قصد انجام تراکنشهای مالی بزرگ را دارید و به دنبال روش مطمئن و کارآمدی برای انجام آن هستید؟ چکهای بانکی از جمله ابزارهای پرکاربرد در این زمینه هستند. اما با توجه به تنوع بالای چکها، ممکن است در انتخاب نوع مناسب دچار سردرگمی شوید. در این مقاله قصد داریم به طور کامل به بررسی چک بین بانکی و مقایسه آن با چک بانکی بپردازیم تا بتوانید بهترین انتخاب را برای نیازهای خود داشته باشید.

چک بین بانکی چیست؟ تعریف کامل چک بین بانکی

چک بین بانکی، نوعی چک رمزدار است که به شما امکان میدهد مبلغ دلخواه خود را به صورت امن و سریع از یک بانک به بانک دیگر منتقل کنید. این چک به دلیل ویژگیهای منحصر به فردش، برای معاملات با ارزش بالا بسیار مناسب است.

چرا چک بین بانکی؟ مزایای استفاده از چک بین بانکی

چک بین بانکی مانند چک تضمینی، از طرف بانک و طبق مبلغ موردنظر برای شما صادر می شود و مزایای زیر را به همراه دارد:

امنیت بالا: امنیت چک بین بانکی توسط بانک تضمین میشود و خطر گم شدن یا سرقت آن بسیار پایین است.

اعتبار بالا: چک بین بانکی به عنوان یکی از معتبرترین وجوه غیرنقد شناخته میشود.

سرعت انتقال وجه: انتقال وجه با چک بین بانکی سریع و آسان انجام میشود.

عدم نیاز به دسته چک: برای دریافت چک بین بانکی نیازی به داشتن دسته چک نیست.

مناسب برای معاملات بزرگ: چک بین بانکی برای معاملاتی مانند خرید خودرو، ملک و سایر معاملات با ارزش بالا بسیار مناسب است.

انواع چک بانکی؛ امنیت کدام چک بیشتر است؟

چک بانکی یکی از قدیمیترین روشهای پرداخت است که همچنان در بسیاری از معاملات مورد استفاده قرار میگیرد. با این حال، با توجه به تنوع بالای انواع چک و تفاوتهای آنها در میزان امنیت، انتخاب نوع مناسب چک برای هر معامله بسیار مهم است. در ادامه به بررسی انواع مختلف چک بانکی و ویژگیهای هر یک میپردازیم.

- چک عادی:

- رایجترین نوع چک;

- برای پرداختهای روزمره مورد استفاده قرار میگیرد;

- پرداخت این چک منوط به وجود موجودی کافی در حساب صادرکننده است;

- امنیت: از نظر امنیتی، چک عادی کمترین امنیت را در بین انواع چکها دارد زیرا امکان برگشت خوردن آن به دلیل نبود موجودی کافی وجود دارد.

- چک تأیید شده:

- بانکی که چک در آن صادر شده، وجود موجودی کافی در حساب صادرکننده را تأیید میکند;

- به دلیل تأیید بانک، احتمال برگشت خوردن این چک کمتر است;

- امنیت: نسبت به چک عادی امنیت بالاتری دارد اما همچنان ممکن است با مشکلاتی مانند جعل یا سرقت مواجه شود.

- چک تضمین شده:

- بانک صادرکننده، پرداخت مبلغ چک را تضمین میکند;

- حتی در صورت نبود موجودی کافی در حساب صادرکننده، بانک موظف به پرداخت مبلغ چک است;

- امنیت: بالاترین سطح امنیت را در بین انواع چکها دارد و برای معاملات بزرگ و مهم بسیار مناسب است.

- چک بین بانکی (چک رمزدار):

- برای انتقال وجه بین حسابهای مختلف در بانکهای متفاوت استفاده میشود;

- دارنده چک باید رمز عبور را وارد کند تا بتواند وجه را دریافت کند;

- امنیت: به دلیل وجود رمز عبور، امنیت بالاتری نسبت به چک عادی و تأیید شده دارد.

- چک مسافرتی (تراول چک):

- نوعی چک بینالمللی است که برای مسافرت به کشورهای دیگر استفاده میشود;

- برای نقد کردن آن به امضای دارنده و تأیید بانک نیاز است;

- امنیت: به دلیل نیاز به دو امضا، امنیت بالایی دارد.

کدام چک امنتر است؟

به طور کلی، چک تضمین شده امنترین نوع چک است. اما انتخاب نوع چک به عوامل مختلفی مانند مبلغ معامله، نوع معامله، و میزان اعتماد به طرف مقابل بستگی دارد. برای معاملات بزرگ و مهم بهتر است از چک تضمین شده استفاده شود.

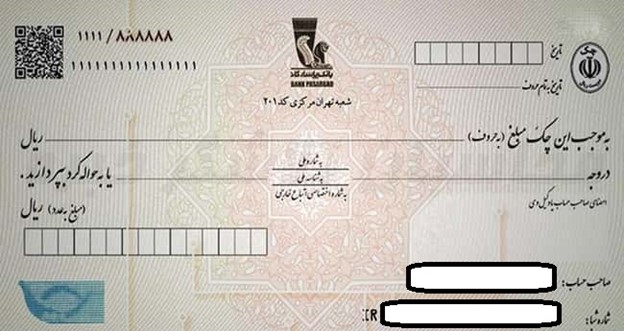

تصویر چک بین بانکی

قانون جدید چک 1403 و سامانه صیاد: همه آنچه باید بدانید

در سال 1400، قانون صدور چک دستخوش تغییرات اساسی شد. این تغییرات با هدف شفافسازی معاملات، کاهش چکهای برگشتی و تسهیل پیگیریهای قانونی صورت گرفته است. یکی از مهمترین بخشهای این قانون، معرفی سامانه صیاد است که نقش محوری در ثبت و مدیریت اطلاعات چکها ایفا میکند.

مدیریت دریافتیها و پرداختیها را به سپیدار بسپارید

گزارشهای تحلیلی از دریافتها و پرداختها

پوشش کامل فرایندها و انواع ثبتها

چاپ چک و کلر بانک

مدیریت ساده چکها

امکان راسگیری از اسناد

چه تغییراتی در قانون جدید چک ایجاد شده است؟

به تغییرات زیر دقت کنید:

- ثبت اجباری اطلاعات چک در سامانه صیاد: صادرکنندگان چک موظف هستند علاوه بر درج اطلاعات بر روی برگ چک، تمامی جزئیات از جمله تاریخ سررسید، مبلغ و اطلاعات هویتی ذینفع را در سامانه صیاد ثبت کنند. این امر باعث افزایش شفافیت و امکان پیگیری دقیقتر چکها میشود.

- استعلام اطلاعات چک توسط ذینفع: دریافتکنندگان چک نیز میتوانند با استفاده از سامانه صیاد، اطلاعات درج شده بر روی چک را استعلام و با اطلاعات مندرج بر روی برگ چک تطبیق دهند. این کار به جلوگیری از دریافت چکهای جعلی کمک میکند.

- انتقال الکترونیکی چک: برای انتقال چک به شخص ثالث، دیگر نیازی به پشتنویسی چک نیست. کافی است اطلاعات هویتی ذینفع جدید در سامانه صیاد ثبت شود.

- روشهای مختلف برای ثبت اطلاعات در سامانه صیاد: شما میتوانید از طریق اینترنت بانک، موبایل بانک، برنامههای موبایلی حوزه پرداخت و یا مراجعه حضوری به شعب بانکها، اطلاعات چک را در سامانه صیاد ثبت کنید. همچنین، امکان استفاده از روشهای دیگری مانند تلفنبانک، پیامک و کدهای دستوری نیز در آینده فراهم خواهد شد.

چرا سامانه صیاد مهم است؟

سامانه صیاد با ایجاد یک پایگاه داده جامع از اطلاعات چکها، به موارد زیر کمک میکند:

تسهیل پیگیریهای قانونی: در صورت بروز اختلاف در خصوص یک چک، وجود اطلاعات دقیق در سامانه صیاد به تسریع روند رسیدگی قضایی کمک میکند.

کاهش چکهای برگشتی: با ثبت دقیق اطلاعات و امکان استعلام وضعیت چک، احتمال صدور چکهای بلامحل کاهش مییابد.

افزایش امنیت معاملات: با تطبیق اطلاعات چک در سامانه صیاد، امکان کلاهبرداری و جعل چک کاهش مییابد.

سیستم حسابداری دریافت و پرداخت سپیدار

وجه نقد مهمترین دارایی هر شرکتی است. برای مدیریت بهتر وجه نقد شرکتتان، سیستم دریافت و پرداخت سپیدار، امکانات زیر را در اختیار شما قرار میدهد:

- گزارش از مانده و گردش حسابهای بانکی و صندوق به تفکیک

- دریافت و پرداخت از طریق چک، حواله، وجه نقد و دستگاه کارت خوان

- امکان راسگیری دریافتها و پرداختها

- دریافت و پرداخت چکهای تضمینی

- امکان تسویه دستگاه کارت خوان

- چاپ چک و کلر بانک

- ثبت تمامی فرایندهای گردش چک

- لیست چکهای سررسید شده و در جریان وصول

- کنترل مانده منفی حسابهای بانک و صندوق

- امکان دریافت صورتحساب بانک و تهیه مغایرت بانکی خودکار برای هر حساب

کاربرد و شرایط چک بین بانکی رمزدار

چک بینبانکی یکی از کاربردی ترین وجوه غیر نقد برای افرادی است که جابجایی پول و گردش حساب آن ها، از سقف معمول بالاتر است. بالا بودن امنیت این نوع از چک های بانکی، باعث میشود تا برای معاملات بزرگی مانند خرید و فروش ملک، بهترین گزینه پرداخت باشد. از طرفی در صورت مفقود شدن چک بینبانکی، فرد دیگری نمی تواند چک را نقد کند. چراکه به جای امضای فرد، امضای افراد معتبر بانک روی آن درج شده و دارای پرفراژ است.

اعتبار چک بین بانکی از سوی بانک تضمین شده و به همین دلیل اعتباری مانند پول نقد دارد. اعتبار چک بین بانکی باعث می شود که در بسیاری از معاملات تجاری ارزشمند، از چک بین بانکی برای دریافت وجه استفاده شود. چرا که در این صورت خیال فرد از نقد شدن وجه چک راحت است و دیگر برای تضمین به دنبال اسناد ضمانت نخواهید بود.

اسناد ضمانتی مانند سفته در معاملات مختلف، کاربردهای مهمی دارند. برای کسب اطلاعات بیشتر میتوانید در مطلب «سفته چیست؟» با تعریف و کاربردهای آن آشنا شوید.

مدارک لازم برای چک بین بانکی

به طور معمول، برای دریافت چک بین بانکی به مدارک زیر نیاز دارید:

تکمیل فرم درخواست: فرم مخصوص درخواست چک بین بانکی که توسط بانک ارائه میشود باید به طور کامل و دقیق پر شود.

کارت شناسایی معتبر: مانند کارت ملی، گذرنامه یا کارت هوشمند ملی.

شرایط داشتن حساب جاری فعال: داشتن حساب جاری در بانک متقاضی، یکی از الزامات اصلی برای دریافت چک بین بانکی است.

اعتبار چک بین بانکی در معاملات و اهمیت استعلام چک رمزدار

چک بین بانکی معمولاً به عنوان یکی از امنترین روشهای پرداخت در معاملات بزرگ شناخته میشود. اما با وجود این، امکان تقلب در چکهای رمزدار بین بانکی نیز وجود دارد. برای اطمینان از اعتبار چک بین بانکی که دریافت میکنید، بهتر است قبل از هر اقدامی به بانک صادرکننده مراجعه کرده و از آنها درخواست استعلام اعتبار چک را داشته باشید. این کار به شما کمک میکند تا از بروز مشکلات احتمالی در آینده جلوگیری کنید.

زمان وصول چک بین بانکی، مدت زمان نقد شدن چک بین بانکی

وصول چک رمزدار بین بانکی معمولا یکی از ساده ترین راه های دریافت وجه در حساب را نسبت به دیگر انواع چک دارد. برای وصول چک رمزدار بین بانکی، یکی از سادهترین روشها مراجعه به بانک مقصد است. این بانک پس از انجام استعلامات لازم و طی مراحل معمول بانکی، اقدامات موردنیاز برای وصول چک را انجام میدهد.

نکته مهمی که باید به خاطر داشته باشید، محدودیت زمانی برای وصول این نوع چکها است. طبق قوانین جدید، برای وصول چک رمزدار بین بانکی باید در روزهای کاری و قبل از ساعت 13 به بانک مراجعه کنید. در غیر این صورت، وصول چک به روز کاری بعد موکول میشود.

هزینه چک بین بانکی

بر اساس آخرین بخشنامه بانک مرکزی، هزینه صدور هر فقره چک بینبانکی 6000 تومان تعیین شده است. این هزینه تنها در صورتی که مشتری درخواست صدور چک بینبانکی را داشته باشد، اعمال میشود.

سقف مبلغ چک بین بانکی چقدر است؟

چنانچه قصد دارید تا تراکنش بین بانکی خود را از طریق مراجعه حضوری به بانک انجام دهید و مدارک اثباتکننده با خود به همراه دارید، میتوانید بیش از 200 میلیون تومان را انتقال دهید.

تفاوت چک بانکی و بین بانکی، کدام چک برای شما مناسبتر است؟

در پاسخ به فرق چک بانکی و بین بانکی باید بگوییم، چک بانکی معمولترین نوع چک است که از حساب یک شخص به حساب شخص دیگر صادر میشود. در حقیقت بانک در این روند، نقش واسطه و انتقالدهنده وجه میان دو فرد حقیقی را دارد. از این چک نیز میتوان در همه معاملات بزرگ و به عنوان وجه غیر نقد استفاده کرد. بعد از استعلام و دریافت چک، میتوانید آن را نقد کرده یا در حساب بخوابانید؛ هر تصمیمی که برای چک گرفتهاید را همزمان در نرم افزار مالی ثبت شود.

چک بین بانکی کشاورزی

چک بین بانکی چکی است که در وجه شخص حقیقی یا حقوقی برای بانک و شعبه خاصی صادر میشود. ممکن شخصی در بانک سرمایه حساب داشته باشد ولی مثلاً باید ماهیانه مبلغ بالایی را به حساب شخصی در بانک تجارت واریز نماید. معقولانه است که چک رمزداری جهت واریز به حساب فرد برای بانک تجارت شعبه خاصی درخواست نماید. این چک دارای یک رمز است که پس از تائید رمز و بررسیهای لازم وصول میشود. بانک کشاورزی هم مانند سایر بانکها چنین چکی را صادر و یا وصول مینماید و در بین امکانات خود امکان صدور این چک نیز هست.

استفاده از چک بین بانکی در معاملات شرکت های تجاری

اعتبار چک بین بانکی باعث شده تا معاملات تجاری بزرگ و ارزشمند، سرعت بیشتری داشته باشند و همچنین باعث اعتمادسازی میان دو طرف خریدار و فروشنده می شود. جدا از اعتبار چک بین بانکی، سرعت وصول چک بین بانکی باعث تعادل و نظم در ثبت موجودی شرکتهای بزرگ در سیستم حسابداری آنها است. امکانی که با دریافت چک بانکی مدت دار کمی سخت به انجام می رسد. به همین دلیل بهتر است برای انجام خرید و فروشهای کلان در شرکتهای تجاری، از چک رمزدار بین بانکی استفاده کنید.